ビットコインETFが承認された歴史的記念日を祝って、ビットコインを語ってみようと思います。

ビットコイン自体について知りたい場合は、私の過去の記事「ビットコインをあえて価格の話をせずに解説してみる」をご覧ください。

ETFを認めない理由が説明できないため、渋々承認された

米国証券取引委員会(SEC)は2024年1月10日(現地時間)、暗号資産(仮想通貨)ビットコインについて、11銘柄の現物投資型の上場投資信託(ETF)の上場申請を承認しました。

これまで幾度となく否認されてきたビットコインの現物投資型ETFですが、ブラックロックやフィデリティのような巨大な運用会社までもが上場申請を行ってきて、さらに昨年、グレイスケール・ビットコイン・トラスト(GBTC)のETF転換申請をSECが否認したことに対して、適切な説明がなされていないという控訴裁判所の判決もあり、SECのステートメントからは、渋々承認したという雰囲気が伝わってきます。

SECは釘をさす

Importantly, today’s Commission action is cabined to ETPs holding one non-security commodity, bitcoin. It should in no way signal the Commission’s willingness to approve listing standards for crypto asset securities. Nor does the approval signal anything about the Commission’s views as to the status of other crypto assets under the federal securities laws or about the current state of non-compliance of certain crypto asset market participants with the federal securities laws. As I’ve said in the past, and without prejudging any one crypto asset, the vast majority of crypto assets are investment contracts and thus subject to the federal securities laws.

証券ではないコモディティのビットコインだから認めただけで、他の暗号資産を承認するなんて考えていないし、我々が投資を後押ししているなんてこともないです。ついでに言うと、他の大多数の暗号資産は“投資契約”だと考えているから、連邦証券法の対象になります。

SECはさらに釘をさす

Though we’re merit neutral, I’d note that the underlying assets in the metals ETPs have consumer and industrial uses, while in contrast bitcoin is primarily a speculative, volatile asset that’s also used for illicit activity including ransomware, money laundering, sanction evasion, and terrorist financing.

金のようなマテリアルのETFは消費用途や産業用途があるのに対し、ビットコインは主に投機的で不安定な資産であり、ランサムウェア、マネーロンダリング 、制裁回避、テロ資金供与などの違法行為にも使用されていることに注意してください。

While we approved the listing and trading of certain spot bitcoin ETP shares today, we did not approve or endorse bitcoin. Investors should remain cautious about the myriad risks associated with bitcoin and products whose value is tied to crypto.

私たちはビットコインのETFの上場を承認しましたが、私たちはビットコイン自体を承認したり、支持したわけではありません。投資家は、ビットコインやその価値が暗号通貨に関連付けられている金融商品のリスクに引き続き注意する必要があります。

これからは資産運用の現場でも、ビットコインに投資しない理由が必要になる

これが、ビットコインETFが承認された最も大きなポイントです。

SECがETFを認めない適切な理由が必要になったように、ヘッジファンドや金融機関、さらには年金や国家の準備金まで、ドルや石油や金には投資・リザーブをしているのに、なぜビットコインには投資・リザーブしないのか、という理由が必要になります。

もう暗号資産取引所やハードウェアウォレットを使う必要が無くなる

2014年のマウントゴックスや2018年のコインチェックなど、暗号資産取引所のハッキングリスクは小さくありません。

暗号資産取引所のハッキングリスクを回避する主要な方法に、ハードウェアウォレットによる秘密鍵の自己管理という方法がありますが、まるでUSBメモリーのような外見の小さなデバイスに巨額のビットコインの命運を託すことができる企業や組織は多くありません。

しかしこれからは、巨大な運用会社が厳格なカストディを施したETFを、慣れ親しんだ証券マーケットから購入できるわけです。

暗号資産取引所はFXやアルトコインが主戦場になる

例えばブラックロックのビットコインETF(iShares BITCOIN TRUST[IBIT])は、米国の暗号資産取引所コインベース社にカストディされることが知られています。

このようにETFのカストディの受け皿になる一部の暗号資産取引所を除いて、大半の暗号資産取引所は、ビットコイン現物取引の仲介は既存の金融マーケットに移ってしまい、FXやビットコイン以外の暗号資産(アルトコイン)がビジネスの主戦場になりそうです。

日本でビットコインETFの利益は申告分離課税対象になるか?

現在の日本では、ビットコインの個人のキャピタルゲインは雑所得に区分されるため、所得税率が非常に高いです。

もしビットコインETFの利益が申告分離課税の対象になったら、個人投資家にとっては、ビットコイン現物投資よりも明確に優位になりそうです。

金(ゴールド)はETF上場後にどうなった?

米国で歴史上初めて金(ゴールド)のETFが上場されたのは、2004年11月の「SPDR®ゴールド・シェア」です。

チャートを見ていただくと分かる通り、金(ゴールド)のドル建て現物価格は、2005年から2011年にかけて急上昇していることが分かります。

それもそのはずで、ETFが登場する前に金(ゴールド)に投資するには、「金の延べ棒」を購入するしか無かったからです。

暗号資産取引所やハードウェアウォレットで恐る恐る管理しなくてはいけなかったビットコインに重なります。

ビットコインと金の現在の世界時価総額

◯ビットコイン(2024年1月10日コインチェック終値)

1BTCあたり6,542,376円

世界時価総額 約128兆円

◯金

世界時価総額 約12兆ドル

社会のインフラとしてのビットコインブロックチェーンのこれから

ビットコインは残念ながらイメージが悪いです。

日常の会話でビットコインの話題を出すと、怪しい勧誘をする人と思われかねないです。

私は2017年の初夏に初めてビットコインを詳しく調べたときの衝撃と、なぜもっと早く調べなかったんだという後悔を今も覚えています。

2ヶ月ほど毎晩遅くまでインターネット上の情報を読み漁って体調を崩しかけました。

ビットコインは人類に新しい局面を見せてくれる、紛れもないイノベーションだと私は考えています。

再生可能エネルギーの普及を後押しする

ビットコインのPoWマイニングは、大量のマイニングマシンと莫大な電気エネルギーを費やすため、地球環境に良くないという意見があり、それはもっともです。

一方で、太陽光発電や風力発電のような出力の安定しない再生可能エネルギーの普及を、ビットコインが後押しする可能性があります。

出力が安定しない再生可能エネルギーには巨大なバッテリーが必要なのですが、そのバッテリーは大変高価で、生産も廃棄も環境負荷が高いです。また、再生可能エネルギーが得られる場所は、えてして僻地や海上であり、電力消費地までの送電設備も高コストです。

そこで、バッテリーも送電設備も無くして、電源のスイッチングが容易なビットコインマイニングマシンに再生可能エネルギー発電を直接接続してしまうことで、発電した電気をすぐにビットコインという価値に変換してしまうというソリューションがワークします。

ライトニング(セカンドレイヤー技術)によりマイクロ決済も可能に

ビットコインのメインブロックチェーンが一度に処理できるトランザクション(取引記録)の量は限られており、大量の決済を速やかに低コストで処理することに不向きです。

このため、スターバックスでコーヒーを買ったり、0.1円のようなマイクロ決済をすることは現実的ではありません。

しかし、メインのブロックチェーンとは別のレイヤーで、大量のトランザクションをさばいてしまい、限られた情報のみをブロックチェーンに記録するセカンドレイヤー技術によって、この課題の解決が取り組まれています。

ビットコインのセカンドレイヤーは「ライトニング」と呼ばれています。

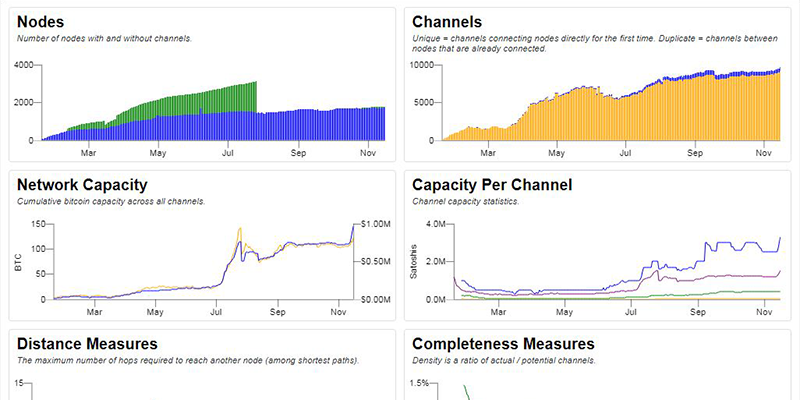

すでにライトニングは2018年から少しずつ動いていて、ネットワークキャパシティが増えてきています。

インターネットで365日24時間、世界中の誰とでも(たとえ銀行口座をもっていない人でも)お金をやり取りできるコミュニケーションツールになり得るのです。

人類のアーカイブを特定の組織や国に依存することなく保存する

私たち人類は、どんなことがあっても毀損させたくない、後世に残したいデータや記憶、思い出があるはずです。

例えば、ビジネス上の重要なデータや不動産登記・戸籍データであり、例えば、人と人がコミュニケーションした履歴や写真のようなアーカイブです。

しかし、住んでいる地域や国が戦争や災害に見舞われたり、過疎化によって人がいなくなってしまうこともあります。

政府自体が戦争や革命によって倒れたとき、次の政府や政体は人権や自由を軽んじるかもしれません。

特定のデータセンターや特定の組織、特定の自治体や国に依存することなく、私たちのデータや思い出を残すには、インターネットで世界中と繋がった分散型台帳(ブロックチェーン)によって冗長性を確保し、改ざんを監視し合うことが、もっとも根本的な解決策です。

世界で最もハッシュパワーの蓄積があるビットコインブロックチェーンには、将来、セカンドレイヤーやサイドチェーンに無数のデータや記憶、思い出がひも付き、データを守る「ワールドエンジン」になり得るのです。